आयुष्याच्या तीन टप्प्यांवर करावयाची गुंतवणूक

Total Views | 90

इंग्रजीत एक म्हण आहे - ‘Penny saved is a penny earned.’ जर तुम्ही दीर्घ मुदतीसाठी कर सवलत मिळणार्या योजनांमध्ये गुंतवणूक केली, तर तुम्हाला कर सवलत मिळेल. पण, तुमच्या वयाचा विचार करून गुंतवणूक करा. गुंतवणूक करताना तुमची जोखीम घेण्याची तयारी, तुमची गरज व तुमची उद्दिष्टे या बाबींचा विचार करून गुंतवणूक करावयास हवी.

एखादा विशी ते तिशीतला आहे व त्याच्यावर कोणीही अवलंबून नाही, अशाने जीवन विमा नंतरच्या काळात घेतला तरी चालू शकेल. पण, कमी वयावर भरावयाच्या प्रीमियमची रक्कम कमी असेल. जसजसे वय वाढेल तसतशी ही प्रीमियमची रक्कम वाढते. पण, ज्यांचे वय ४० ते ५० वर्षांच्या दरम्यान आहे व ज्यांच्यावर कौटुंबिक जबाबदारी आहे, अशांनी जीवन विमा उतरावयासच हवा.

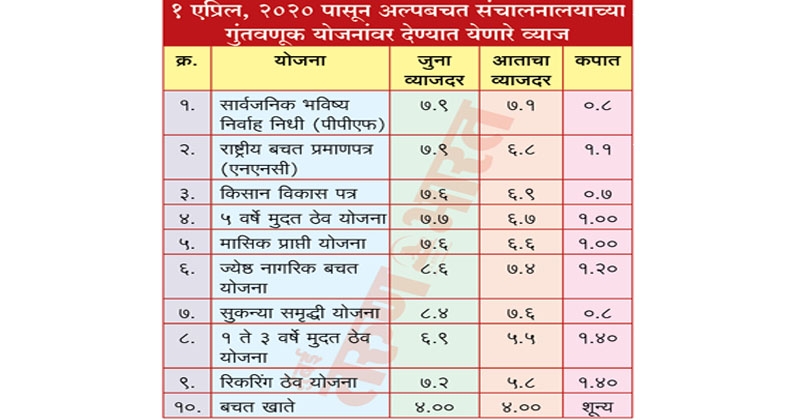

जोखीम घ्यावयाची कुवत वयोमानानुसार बदलते. ५० वर्षांपर्यंतची माणसे गुंतवणुकीत जोखीम घेऊ शकतील, पण पन्नाशी ओलांडलेली विशेष जोखीम घेत नाहीत आणि ६० पुढची तर नाहीच नाही. ६०च्या पुढील लोक जोखीम न घेतल्यामुळे परतावा कमी मिळाला तरी चालेल, पण कमी जोखमीच्या सरकारी गुंतवणूक योजनांत, अल्पबचत संचालनालयाच्या गुंतवणूक योजनांत, तसेच सरकारी बँकांच्या मुदत ठेवी योजनांत गुंतवणूक करणेच पसंत करतात.

आयुष्याच्या वेगवेगळ्या टप्प्यांवर खर्चाच्या बाबीही वेगवेगळ्या असतात. तरुणपणी वाहन खरेदी केली जाते, घर विकत घेतले जाते. त्याचे हप्ते भरले जातात. मध्यम वयाचा माणूस मुलांच्या शिक्षणावर खर्च करतो. वयोवृद्ध माणसे विशेष बाहेर जात नाहीत, म्हणून त्यांचा कपड्यालत्त्यावरील खर्च कमी असतो. वयोमानाने आहार घटलेला असतो. त्यामुळे हा खर्च कमी असतो. औषधांवर मात्र जास्त खर्च होतो.

तारुण्यात...

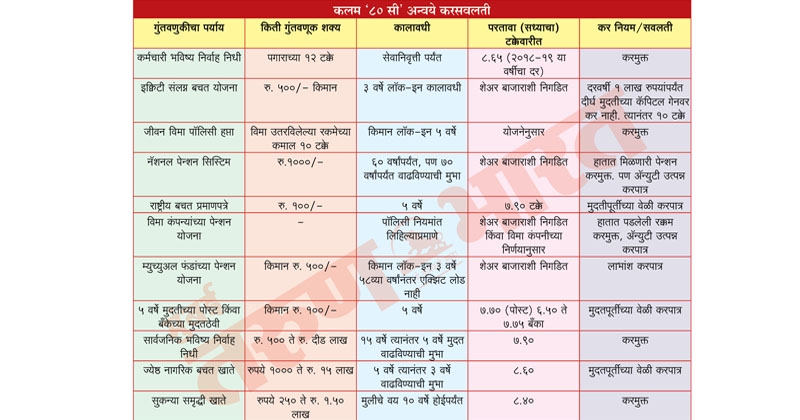

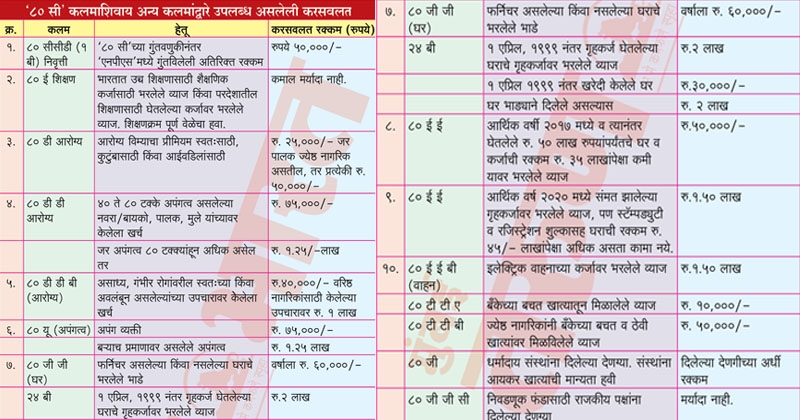

नोकरीच्या सुरुवातीस काहींचा पगार कमी असतो. (कोरोनामुळे रोजगारनिर्मिती पुढील दोन वर्षे तरी ठप्प होईल, असा तज्ज्ञांचा अंदाज आहे.) मालक तुमचा मूळ पगार व महागाई भत्त्याच्या १२ टक्के रक्कम भविष्य निर्वाह निधी (पीएफ) त जमा करण्यासाठी कापत असतो. वर्षाला ही रक्कम सुरुवातीच्या काळात दीड लाख रुपये झाली नाही तर, आयकर कायद्याच्या कलम ‘८० सी’ अन्वये संपूर्ण करसवलत मिळविण्यासाठी तरुणांना ‘८० सी’ अन्वये सवलत देणार्या अन्य पर्यायांत गुंतवणूक करावी लागते. तारुण्यात असल्यामुळे अन्य गुंतवणूक जोखीम घेऊन, म्युच्युअल फंड योजनांत करावी. शेअर बाजारशी संलग्नित पर्यायांत गुंतवणूक केल्यास परतावा चांगला मिळेल आणि दीर्घ मुदतीनंतर घसघशीत रक्कम हातात पडेल.

तज्ज्ञांच्या मते, या वयात एकूण गुंतवणुकीच्या ६५ ते ७० टक्के गुंतवणूक शेअर बाजार संलग्नित पर्यायांवर करण्यात हरकत नाही. इक्विटी, लिन्क्ड सेव्हिंग्ज स्कीम (ईएलएसएस) सिस्टमॅटिक इन्व्हेस्टमेंट प्लान (एसआयपी) मार्फत गुंतवणूक करावी. यामुळे कर तर वाचेलच, पण दीर्घ मुदतीनंतर बर्यापैकी पैसा हातात येईल.

‘८० सी’ अन्वये अन्य पर्यायांत, नॅशनल पेन्शन सिस्टिम (एनपीएस), युनिट लिन्क्ड इन्शुरन्स प्लान्स (युलिप्स) या शेअर बाजाराशी निगडित योजना आहेत. ‘एनपीएस’ खात्यात जमा झालेल्या रकमेपैकी ५० टक्के रक्कम तुम्ही शेअरमध्ये गुंतवू शकता. ‘युलिप्स’ मध्ये विमा संरक्षणही उपलब्ध आहे. ‘एनपीएस’मध्ये तरुणांनी केलेली गुंतवणूक त्यांना त्यांच्या उतारवयावर फार उपयोगी ठरेल. तारुण्यात जर तुमच्या कुटुंबाची जबाबदारी असेल तर तुम्हाला विमा संरक्षण हवेच! टर्म प्लान खरेदी करावा. यात ‘प्रीमियम’ कमी भरावा लागतो, पण संरक्षण मात्र जास्तीत जास्त मिळते. आरोग्य विमा (मेडिक्लेम) किमान ५ लाख रुपयांचा हवाच. सध्या हॉस्पिटल, औषधपाण्याचा खर्च भरपूर येतो. स्वतःच्या आरोग्य विमा पॉलिसीवर वर्षाला भरलेला रु. २५०००/- इतक्या रकमेचा ‘प्रीमियम’ आयकर कायद्याच्या कलम ‘८० डी’ अन्वये करमुक्त आहे. तुम्ही शैक्षणिक कर्जाचे व्याज भरत असाल, तर आर्थिक वर्षभर भरलेली सर्व व्याजाची रक्कम आयकर कायद्याच्या ‘८० ई’ अन्वये करसवलतीस पात्र आहे.

मध्यम वयाचे

मध्यम वयाचे होईपर्यंत पगार वाढलेले असतात. पीएफची रक्कमही वाढलेली असते. मुलांची फी तुम्ही भरत असाल. गृहकर्जाचे हप्ते भरत असाल. या सर्वातून तुमची ‘८० सी’ अन्वये दीड लाख रुपयांपर्यंतची रक्कम करसवलतीस पात्र होत असेल. या वयात जीवन विम्याला महत्त्वाचे स्थान द्या. योग्य रकमेचा विमा उतरवा. तरुणही हृदयरोगाचे बळी पडत आहेत. जर दुर्दैवाने अचानक तुम्हाला काही झाले, तर तुमचे कुटुंब रस्त्यावर येता कामा नये. आरोग्य विमा हा संपूर्ण कुटुंबासाठी उतरवायला हवा. पालकांसाठी भरलेल्या आरोग्य विम्याची ‘प्रीमियम’ची रक्कम करसवलतीस पात्र आहे. प्रत्येक व्यक्तीची डेट् व इक्विटी गुंतवणूक ही योग्य प्रमाणात हवी. यात समतोल हवा. ४०व्या वर्षापासून सेवानिवृत्तीनंतरची सोय करण्यासाठी पावले टाकावयास हवीत. सेवानिवृत्तीनंतर जर आर्थिक स्वातंत्र्य असेल तर मुलं-मुली किंमत देतात. ते नसेल तर बर्याच जणांना अपमानित जीवन जगावे लागते.

तसे जगायचे नसेल, उतारवयातही स्वाभिमानाने जगावयाचे असेल तर त्यावेळीही बर्यापैकी पैसा हातात हवा.

कोरोनामुळे देश किमान पुढील दोन वर्षे आर्थिक अडचणीत असणार आहे. राष्ट्रीय आपत्ती समजून प्रत्येक भारतीयाने यासाठी सहकार्य करायला हवे. तरच यातून देश बाहेर पडू शकेल.

अर्थव्यवस्थेला सावरण्यासाठी पुढील काळात सरकारला सर्व गुंतवणुकींवरील व्याजदर कमी करावेच लागतील. त्याला काहीही पर्याय नाही.

अग्रलेख

जरुर वाचा

_202505282229553101.jpg)